![]()

![]()

作者|张文

编辑|王彬

封面|j9九游会登录入口小鹏汽车

经过一整年的艰难调整,小鹏汽车于 3 月 19 日展示了阶段性的成果。

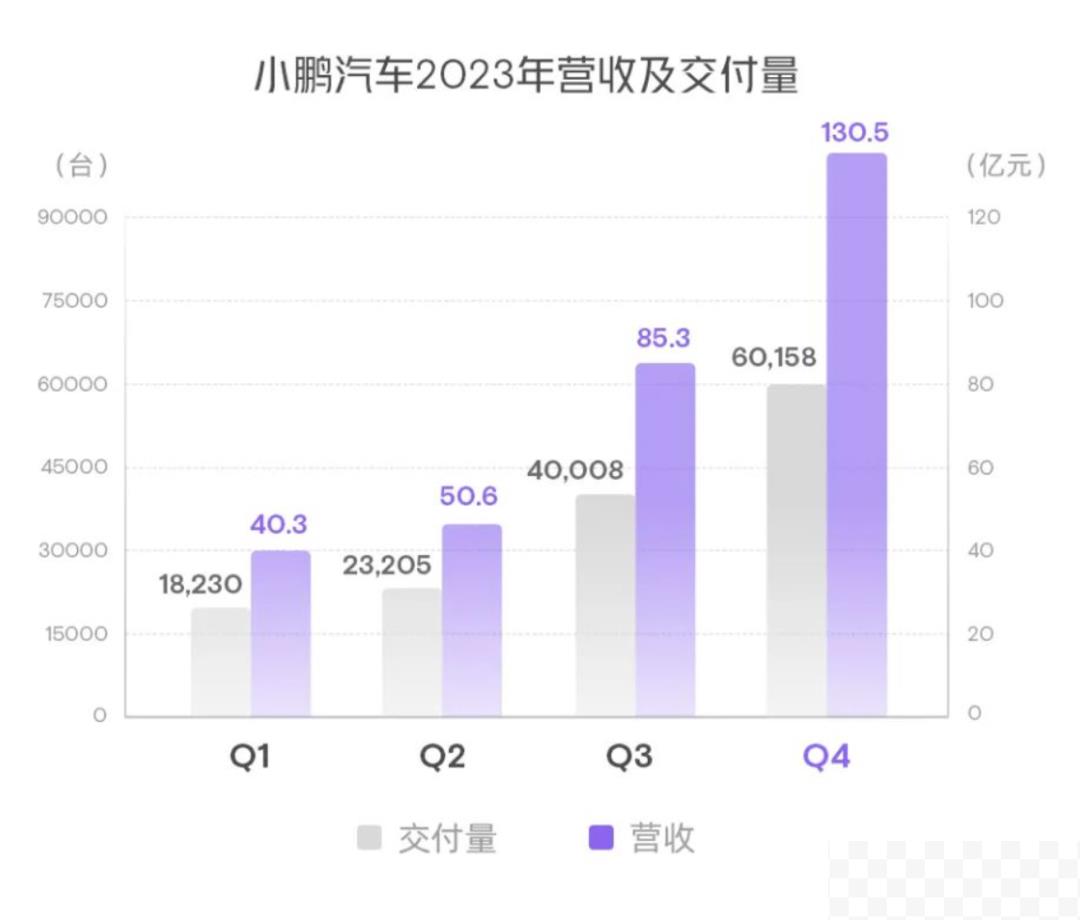

刚刚发布的财报显示,小鹏汽车 2023 年总收入为 306.8 亿元,同比增长 14.2%;净亏损为 103.8 亿元,2022 年净亏损为 91.4 亿元。其中,2023 年最后三个月,小鹏汽车月均交付量突破 2 万台,净亏损大幅改善,季度收益首次突破百亿,汽车毛利率回正达到 4.1%。

但 2024 年开年,小鹏汽车未能继续维持增长态势,前两个月交付量仅为 12795 辆。激烈竞争下,他们不得不在 3 月再度下调了主力产品的售价。顾宏地解释,受制于行业和他们产品发布计划影响,小鹏上半年的销售仍然会 比较淡 ,但随着他们对营销渠道的调整以及下半年新品发布,销售将在二季度后期及下半年加速。

今年是小鹏汽车创立的第十年,也是中国汽车行业进入高强度竞争的第一年。 何小鹏在业绩会上说,从今年一季度开始,行业的价格战愈演愈烈,有一批企业出局,也有知名的科技公司停止对造车的投入, 我相信这标志着 2024 年到 2027 年,中国智能电动汽车的淘汰赛正式开始。

寒意已蔓延到每一家车企身上,2024 年开年高合汽车停工停产,比亚迪再掀价格战,即便是去年创下造车新势力记录的理想汽车,在 3 月也遭遇挫折。

在开年信内部信中,小鹏汽车提出了 2024 年业绩要翻倍以上 3 年内规划新品或改款约 30 款 等目标。从财务数据来看,小鹏汽车仍是造车新势力最困难的一家。即将发布的低价新品牌被他们寄予厚望。

面对激烈竞争,何小鹏在业绩会上说,他们已经为迎接更大量级的规模增长浪潮和更激烈的降价竞争做好了准备。

01|改革见效 暂别卖一辆亏一辆

小鹏汽车 2023 年的主题词是调整,这家新势力车企经历的起伏远比它的同行们大得多。

销量的表现更为直观。整个 2023 年上半年,小鹏汽车月销量最高不过 7000 余台,季度汽车毛利率由正转负,上半年整体毛利率为负 1.4%,每卖出一辆车就亏损 12.4 万元。

重压之下,何小鹏开始从幕后走向台前,在组织架构与产品规划上进行大范围调整。王凤英的加入是一个标志节点,她销售出身,曾任长城汽车总经理,过去一年主导了小鹏汽车的销售渠道的改革,化解了原有直营渠道与经销商渠道的矛盾,将两大体系整合。

过去一年,小鹏汽车淘汰了超过 130 家落后门店,新增了 160 家经销商门店。小鹏汽车今年将加大渠道建设,预计年内门店数量将提高至 600 家,同时加速下沉,扩大三四线城市的门店规模。这些门店也将与 MONA 品牌共享。

两位小鹏汽车联合创始人夏珩、何涛先后离开,退出公司核心管理岗位。本月初,小鹏汽车更新了官网的管理团队名单,何小鹏、王凤英、顾宏地三人组成核心决策层,夏珩、何涛的头衔变为 终身荣誉 ,二人此前分别担任联席总裁和高级副总裁。

改革成效显著。2023 年 6 月,小鹏推出新扶摇架构下的首款 SUV 车型 G6,起售价下探至 20 万元,重回性价比路线,实现销量攀升。7 月,小鹏汽车销量就突破万台。9 月小鹏新款 G9 上市之后,四季度连续三月交付量过 2 万台。过去一年,G6 和 G9 两款车型合计贡献了小鹏汽车约一半的销量。

从销售结构来看,小鹏高价位车型销量比例上升,拉高了单车价格。其中,价格更高的 G9(新款售价 25.39-35.49 万)从第三季度 7%增长为四季度的 26%。小鹏汽车 Q4 单车均价 20.3 万元,比三季度高 0.7 万。

财务数据上,2023 年第四季度小鹏总营收达到 130.5 亿元,同比增长达 153.9%,首次实现单季营收突破百亿。第四季度汽车毛利率也终于回正达到 4.1%,同比下降 1.6 个百分点,环比提高约 10 个百分点。但由于前三季度差劲的表现,小鹏全年汽车毛利率仍维持在负 1.6%,去年为 9.4%。毛利率是车企实现 造血 的关键考核指标之一。小鹏汽车经过自上而下的改革,Q4 毛利率终于回正,暂时告别了卖一亏一年的困境。但从全年来看,小鹏汽车是 蔚小理 中汽车毛利率唯一为负的车企,理想汽车 2023 年全年毛利率达到 22.2%,蔚来 2023 年全年毛利率为 5.5%。

02|一季度销量仍压 小鹏仍未脱险

进入 2024 年,小鹏汽车的销量持续下滑。由于小鹏去年底为冲销量对旗下车型采取了 折扣+优惠 政策,去年 12 月 G6 全系降价 1 万元,同时小鹏 G9 和 P7 开启限时折扣。随着竞争对手开始降价,小鹏车型的竞争力也被削弱。目前,小鹏主力车型 G6 面临比亚迪新款宋的冲击,P7 面临新款极氪 001 的竞争,订单量和销量都有所下滑。

今年1-2月,小鹏汽车分别交付 8250 辆和 4545 辆汽车,在蔚小理中表现垫底。小鹏汽车一季度销量预期仍然保守,预计 2.1 万至 2.25 万辆,同比增长 15.2%-23.4%。在 1、2 月共计 1.3 万销量情况下,预计 3 月销量要达到 8700-9700 辆,仍处于承压状态。小鹏汽车今年定下的销量目标是 28 万台,均摊到每月要 2.3 万。小鹏给出的解法是,用智驾降维进入 10-15 万区间的汽车市场,用第二品牌 MONA 来拉高销量。顾宏地认为 MONA 首款车型月销量将达到万台,将会是小鹏最畅销的车型。

MONA 来自此前滴滴造车项目,外界猜测滴滴或提供兜底措施。但小鹏汽车表示,MONA 将优先向 C 端销售,稍晚几个月才会提供给合作企业客户。乘联会零售数据显示,2023 年售价 10-15 万车型销量占整个市场份额的 34%,包括比亚迪秦、元、深蓝、零跑、哪吒、广汽埃安、长安启源等都是这一细分市场的有力竞争者。

在 10 万元 -15 万的汽车市场,比拼的关键在于成本控制,比亚迪为其中的佼佼者。今年年初,比亚迪秦 PLUS 与驱逐舰 05 将价格下探至 7.98 万元起,降价幅度高达 20%,将一众车企逼入墙角。打智驾牌的小鹏挑战也不小。过去,高阶智驾受限于成本原因,主要面向 20 万以上市场,10 万元左右车型少有覆盖。搭载了最新一代辅助驾驶系统 XNGP 的小鹏 G6 最低也要 20.9 万起,小鹏想要将智驾能力复制到 15 万以上的车型上,就意味着要在硬件上做好取舍。在国产汽车品牌血海竞争和淘汰赛的第一年,何小鹏一改 2023 年保守态势,选择了进攻。

人员和研发方面,还在亏损的小鹏汽车今年将招聘约 4000 人,研发预算投入增长 40%。同时,小鹏也是今年第一个跟进汽车战价格战的造车新势力。参与价格战可以刺激销量,但也会让公司的盈利能力承压。在 2023 年前三季度业绩报告中,小鹏提及了促销活动对毛利率产生的负面影响。何小鹏在财报电话会上表示,为 大幅度加快终端交付速度 ,从今年 Q2 起,公司会启动与经销商合作的新模式,建立一个半个月左右的短期渠道库存,即要求经销商每月采购一定数量的汽车后(压库),再向 C 端进行销售。据晚点Auto,小鹏在今年年初开始要求经销商储备库存。多位经销商表示,每个月要跟小鹏采购目标销量一半的车辆。压库存会让经销商承担更高资金和风险,这可能会恶化小鹏与下游关系的风险。对于刚刚走出低谷的小鹏来说,无论是小鹏汽车还是第二品牌,每一次出牌都极为重要,毕竟现在的市场没有多少试错机会了。

原文标题 : Q4 毛利转正后,未脱险的小鹏“激进”厮杀